Vous êtes rassuré lorsque le barman vous répond « pas de minimum pour la carte » ? Paniqué lorsqu’une enseigne a posé un écriteau « No CB » ? Vous êtes prêt pour ce qui vient : un monde débarrassé du cash, où l’argent sera 100 % numérique et La Bonne Paye un jeu délicieusement désuet. En France, moins de la moitié des transactions s’effectuent encore en espèces. Aux Pays-Bas, c’est à peine 20 %. Le Kenya a massivement adopté les technologies de paiement mobile sans passer par l’étape de la carte à puce plastifiée, tout comme l’Inde, où l’usage du QR code s’est généralisé jusque sur les marchés des villages reculés. La fintech (les start-up de la finance) travaille d’arrache-pied pour nous faciliter la vie. Bientôt, grâce aux intelligences artificielles, votre demande de prêt sera traitée dans la minute et il vous suffira de tendre le doigt pour régler vos emplettes : Amazon expérimente déjà le paiement par empreintes digitales dans ses supermarchés de Seattle.

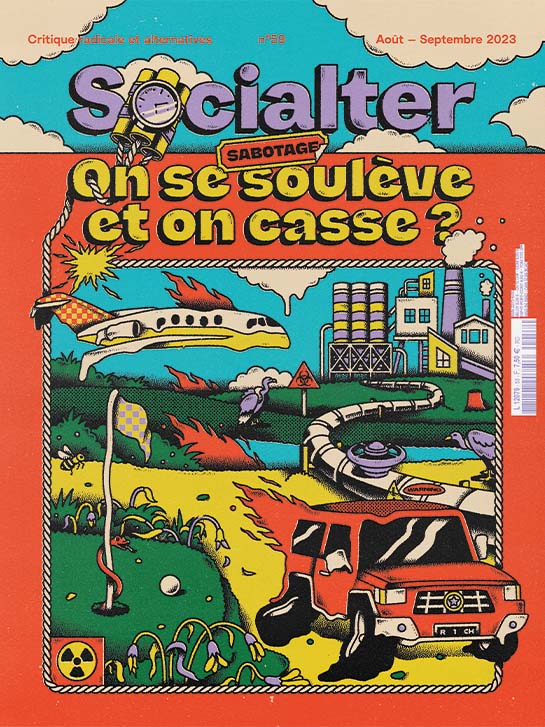

Article issu de notre numéro 59 « Sabotage : on se soulève et on casse ? », en librairie et sur notre boutique.

La dématérialisation n’est certes pas un phénomène nouveau et la monnaie « scripturale » a même accompagné le développement du capitalisme, reléguant peu à peu le sonnant et trébuchant. à la suite de nouvelles réglementations de l’Union européenne, les années 2010 auront toutefois marqué une rupture incarnée par la prolifération de nouveaux acteurs, fintech et néo-banques, tous prêts à « disrupter » le secteur grâce aux nouvelles technologies.

Comme pour la plupart des bouleversements technologiques, l’argument pratique a servi de cheval de Troie. Outre une sécurité renforcée, les promoteurs de la société cashless convoquent régulièrement un imaginaire puissant de liberté et d’émancipation, comme en attestent les campagnes publicitaires de Mastercard ou le slogan de Visa « cashfree and proud » (libéré du liquide et fier de l’être). Le monde sans cash serait aussi plus juste, plus inclusif. Grâce à l’adoption quasi totale par les populations de la téléphonie mobile, la dématérialisation facilite l’accès du plus grand nombre à des services bancaires et aux transferts sociaux. Un paysan indien obtiendrait un crédit sans dépendre d’usuriers tandis qu’une veuve guyanaise recevrait sa pension directement sur son téléphone, s’épargnant des heures de marche jusqu’au bureau de poste…

« Derrière cette rhétorique, il y a évidemment un agenda : la captation de données », prévient Isabelle Guérin, de l’Institut de recherche pour le développement (IRD). Dans les pays du Sud, le développement du mobile banking a reçu le soutien actif des réseaux philanthropiques de multinationales tels que la « Better than cash alliance » qui réunit la fondation Bill et Melinda Gates, Visa ou Paypal. « Le bien le plus profitable, ce sont les profils des utilisateurs et les traces de paiements, valorisées pour mieux cibler cet immense marché de 4 milliards de consommateurs dont on connaît encore mal les habitudes », analyse l’économiste. Dans un contexte de faible réglementation, c’est une aubaine pour le capitalisme contemporain.

Contrôle social et impunité totale

Le journaliste économique Brett Scott souligne à la fois l’hypocrisie des promoteurs de l’argent numérique – banques, fintech, États – plus souvent alliés que concurrents, et le danger de cette collusion pour les libertés individuelles. D’un côté, en travaillant en partenariat avec les multinationales de la banque,« les fintechs ont participé à l’expansion de l’industrie qu’elles prétendaient “disrupter” », affirme l’auteur de Cloudmoney. Cash, cards, crypto and the war for our wallets (The Bodley Head, 2022, non traduit). De l’autre, la traçabilité offerte par les paiements numériques offre aux États la possibilité de renforcer le contrôle de la population. « La sociétécashless est vraiment l’une des formes les plus abouties du capitalisme de la surveillance. […] Un dictateur peut par exemple décider de geler les avoirs d’une partie de la population du jour au lendemain. »

En Chine, la combinaison du système de crédit social visant à « noter » les citoyens en fonction de leurs comportements, dont leurs comportements d’achats, et du déploiement du yuan numérique (e-CNY) par la banque centrale ouvre d’inquiétantes perspectives de contrôle intégral. Mais si le gouvernement chinois fait figure d’épouvantail, des projets similaires revêtent ailleurs des atours plus acceptables. En 2016, le Premier ministre indien Narendra Modi a ainsi invoqué la lutte contre la fraude et le financement du terrorisme pour justifier la démonétisation des billets de 500 et 1 000 roupies, puis le lancement de la e-rupee. « Cela ne change rien au problème de fiscalité, réel, que connaît l’Inde. Les plus riches ne cachent pas des billets sous leur matelas ! Ils ont des appartements à Londres et des comptes dans les paradis fiscaux. Pour eux l’impunité est totale, soutient Isabelle Guérin, spécialiste du sous-continent. Le contrôle de l’économie informelle touche les plus pauvres avec des conséquences sociales désastreuses puisqu’il s’agit là d’une économie de la survie. »

L’euro en phase d’expérimentation

Le flicage des plus précaires grâce au numérique n’est pas l’apanage des pays dits du Sud. En France, l’historique de transactions des bénéficiaires des minimas sociaux est scruté à la loupe. Un virement de sa grand-mère pour Noël suffit à suspendre le versement d’un RSA. En 2019, la Cimade dénonçait comme privative de liberté la réforme de la carte allouée aux demandeurs d’asile, remplacée par une carte de paiement sans possibilité de retrait. Autrice d’une étude sur les pratiques de paiement chez les commerçants, la sociologue Aude Danieli constate : « Le cash reste la norme dans les quartiers populaires, en particulier sur les marchés. C’est un marqueur de précarité. Plus on descend dans la hiérarchie sociale, plus les petits commerçants s’inquiètent de la disparition des espèces. »

Pionnière du cashless, la Suède a récemment fait machine arrière au nom des libertés individuelles et de la lutte contre l’exclusion. L’Union européenne poursuit cependant ses ambitions de dématérialisation monétaire, pour rester dans la course face aux géants indien et chinois. Et ce, au détriment de la protection de la vie privée. Dans une résolution adoptée en octobre 2022, le Comité européen de protection des données (EDPB) s’inquiète de la traçabilité totale des transactions en l’état actuel du projet, y compris pour de faibles sommes, justifiée par la lutte contre le blanchiment et le financement du terrorisme. Un fonctionnement qui « pourrait ne pas être conforme aux principes de nécessité et de proportionnalité en matière de protection des données » dans le droit européen. L’euro numérique est entré en phase d’expérimentation l’an dernier, avec la désignation d’entreprises chargées de réaliser des prototypes d’interface et des simulations de transactions. Parmi elles, l’une des plus voraces en matière de données : Amazon.

Soutenez Socialter

Socialter est un média indépendant et engagé qui dépend de ses lecteurs pour continuer à informer, analyser, interroger et à se pencher sur les idées nouvelles qui peinent à émerger dans le débat public. Pour nous soutenir et découvrir nos prochaines publications, n'hésitez pas à vous abonner !

S'abonnerFaire un don